История денег: от фиата до криптовалюты, объяснение

Статья рассказывает об истории денег, от бартерных сделок до современных криптовалют. Объясняется, как определить характер криптовалюты (инфляционный или дефляционный) и каков следующий этап эволюции денег. Описываются механизмы денежно-кредитной регулировки и изменения в объеме инфляционных и дефляционных монет. Также обсуждаются возможные изменения в денежной системе, включая переход к цифровым валютам и регулятивные меры для защиты интересов населения.

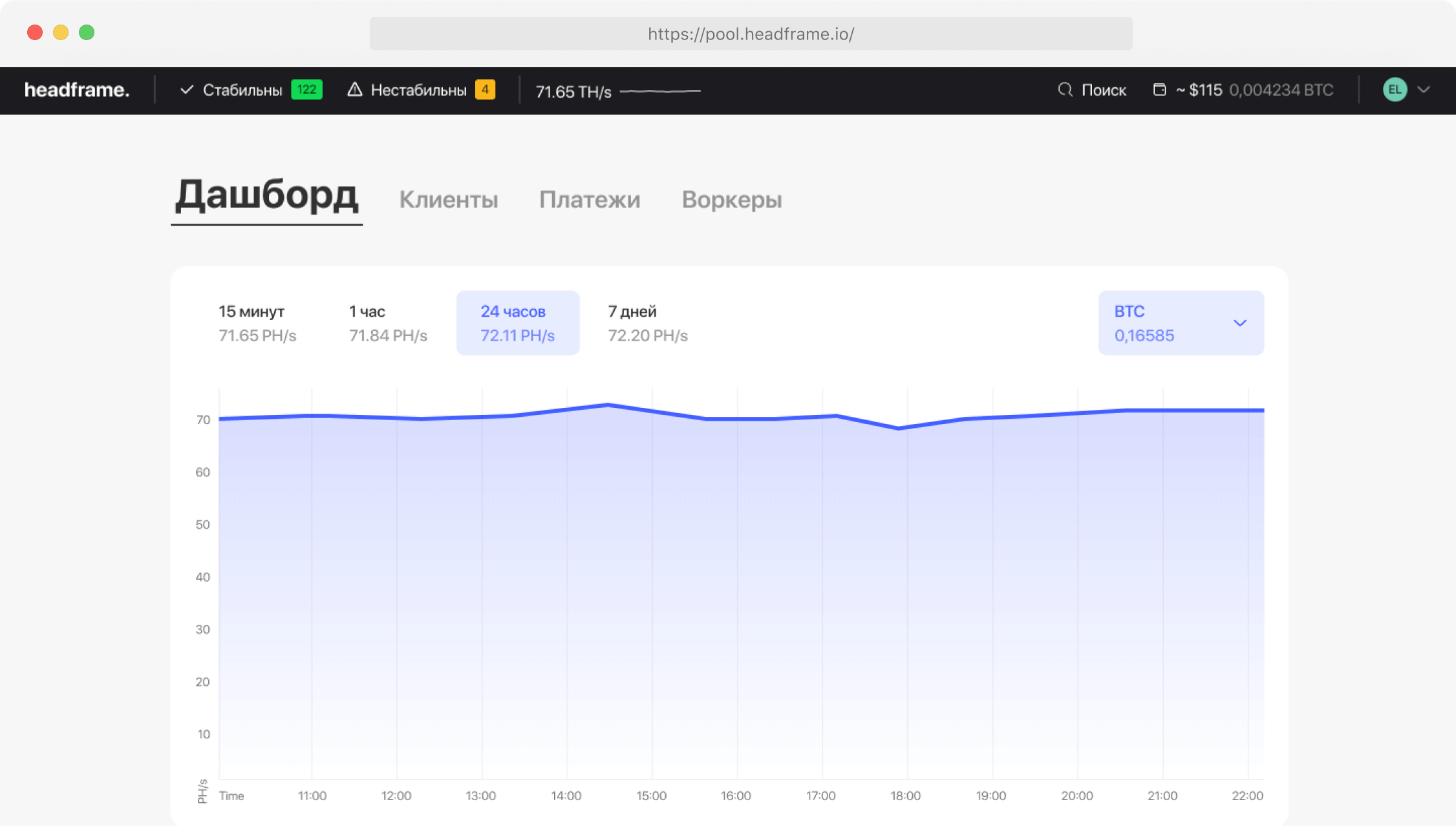

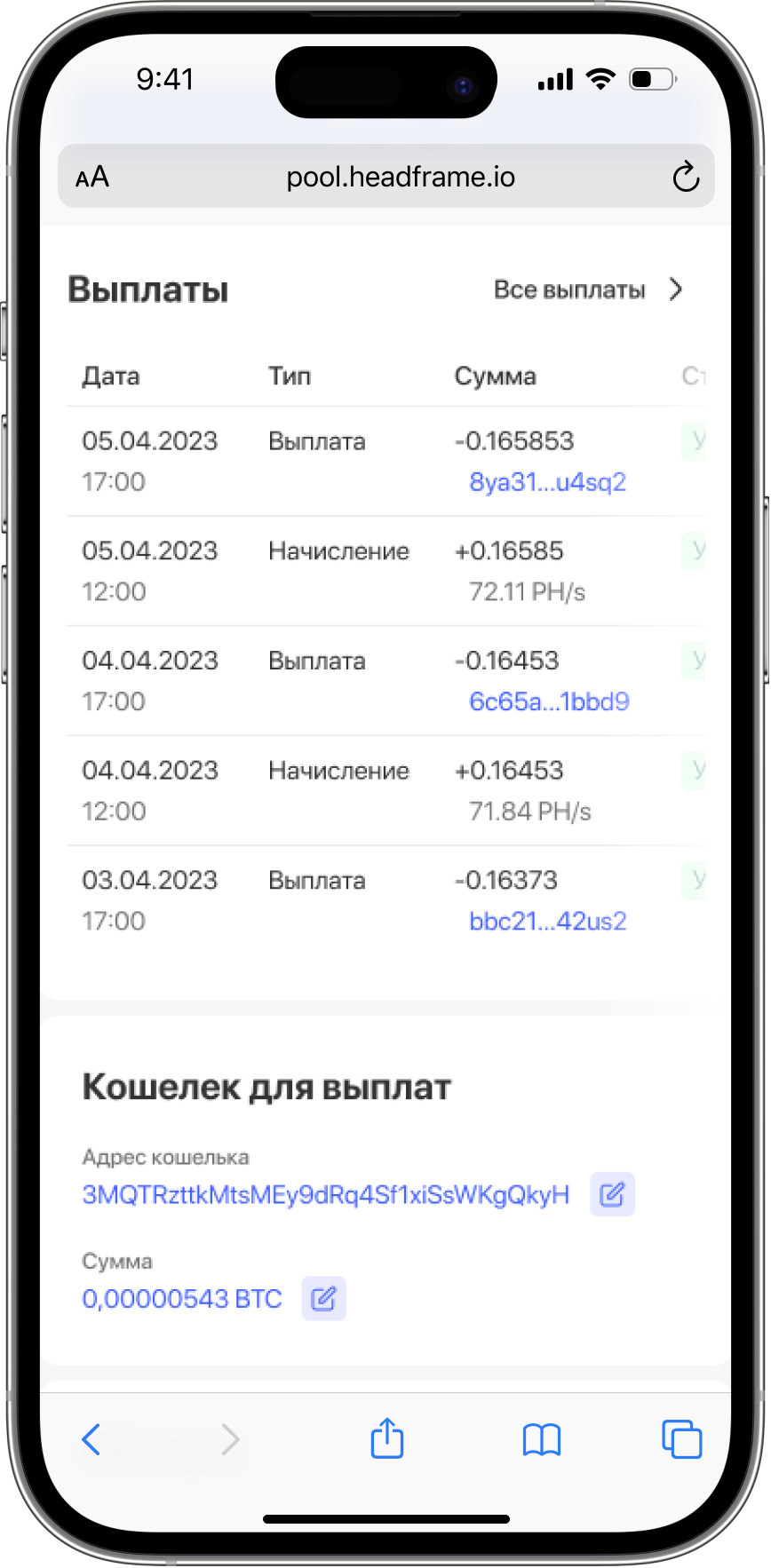

Зарабатывайте больше с Headframe

Присоединяйтесь к майнинг- пулу и получите лучшую доходность в майнинге. Уже более 10,000 майнеров доверяют Headframe

- Что такое деньги и почему им доверяют?

- Эволюция денег

- Что такое золотой стандарт?

- Что отличает бартер от денежной системы?

- Каково воздействие денежно-кредитной политики на инфляцию?

- Как определить характер криптовалюты: инфляционный или дефляционный

- Каков следующий этап эволюции денег?

Что такое деньги и почему им доверяют?

Деньги играют центральную роль в человеческой цивилизации и экономическом росте. Они служат инструментом для сохранения стоимости и облегчения обмена, позволяя индивидам обменивать товары, услуги и другие ценности.

В разные исторические периоды деньги принимали различные формы: от монет до бумажных денег и, наконец, до цифровых активов, например, криптовалют. Современные деньги, выпущенные центральными банками, используются различными субъектами для множества целей.

Большая часть современных денег цифровая, что подтверждает идею о деньгах как социальном конструкте. В конечном итоге, деньги основаны на коллективном договоре или «социальной фикции», созданной для обеспечения торговли. Доверие является основой для облегчения обмена, будь то прямой обмен или через общепринятое средство обмена, такое как деньги.

Деньги действительно основаны на доверии и не обладают внутренней ценностью; их ценность определяется признанием общества. Эта вера придает им силу, делая их ценным инструментом для обмена. Примером такого подхода является валютная система острова Яп с «камнями раи», где ценность камня зависела от его происхождения и свойств. Что удивительно, камни не передавались рук в руки; вместо этого права на них передавались устно, сохраняясь в коллективной памяти.

Можно утверждать, что деньги являются порождением политических систем. Государство и центральные банки имеют власть регулировать и создавать денежные средства. Пока центральные банки решают, сколько денег должно быть в обращении, доверие общества к этим институтам облегчает функционирование денежной системы. Кроме доверия к государственной власти и экономике, ценность денег также определена их необходимостью и спросом. Несмотря на ограниченное количество денег, явления вроде инфляции или дефляции отражают изменчивость их стоимости.

Эволюция денег

Деньги эволюционировали от базовых товаров для бартера до современных криптовалют. Изначально они служили инструментом для упрощения обмена между незнакомцами. С развитием обществ и их комплексностью росла потребность в универсальном средстве обмена.

В контексте истории, понятия ценности и владения всегда были ключевыми. Первыми деньгами стали товары для бартера, такие как минералы или скот, оцененные по их полезности и редкости.

После сельскохозяйственной революции, с расширением человеческих поселений и интенсификацией культурного взаимодействия, появились концепции экономики и торговли, предшествующие созданию денег. Древние цивилизации использовали товарные деньги, но именно введение металлических денег преобразовало понимание денежных систем.

Металлические деньги стали катализатором создания централизованных политических организмов и основания современных государств. Они предоставили лидерам средства для формирования бюрократии и армий, усиливая контроль над большими земельными участками. Деньги стимулировали торговлю, что в свою очередь усиливало экономическое благополучие и укрепление государственной структуры, создавая единую систему обменных ставок и улучшая торговлю.

В начале банковской эры ювелиры занимались хранением золота и других драгоценных металлов, выдавая расписки, ставшие платежными инструментами. Эти расписки постепенно превратились в представительные деньги, проложив путь к созданию современных бумажных денег.

Еще полвека назад деньги были исключительно физическими. Однако в наше время электронные или фиатные деньги стали главным средством платежа, основанным на электронной записи операций. Эти деньги опираются на доверие к государству и центральным банкам. Фактически, правительства регулируют денежную массу, меняя ее через различные экономические инструменты, вроде эмиссии или ставок. Современные фиатные деньги обычно не связаны с физическими резервами и не имеют внутренней стоимости.

С развитием цифровых инноваций, деньги приобрели новые формы — от кредитных карт до криптовалют. Технологии, такие как мобильные платежи и криптовалюты, особенно после появления биткойна в 2008 году, переосмыслили наш подход к деньгам, подчеркивая их постоянное развитие в социуме.

Что такое золотой стандарт?

До 1971 года многие страны применяли золотой стандарт, согласно которому валюта страны была привязана к золоту. Это означало, что каждую банкноту можно было обменять на определенное количество золота. Некоторые утверждают, что отход от этой системы привел к экономическим колебаниям и снижению роли государств. Другие видят в этом неизбежное развитие к более подвижной мировой экономике.

Одним из основных недостатков золотого стандарта было его ограничение на денежно-кредитную политику, мешающее адаптации к экономическим условиям. Когда в 1971 году США отказались от привязки доллара к золоту, это фактически преобразовало деньги в форму долга. Для иллюстрации: если в 1971 году унция золота стоила 35 долларов, то спустя полвека ее цена подскочила до 2100 долларов, что говорит о значительной девальвации доллара.

Такой поворот событий оказал множество последствий для государств, населения и общества в целом. Отказ от золотого стандарта усилил колебания валют и привел к отсутствию финансовой дисциплины среди государств, вызвав экономическую нестабильность и инфляционные риски. Это также сместило экономические рычаги от государства в сторону рынка, ослабив государственное влияние на экономическую политику.

Отход от золотого стандарта особенно повлиял на средний и нижний классы. Инфляция, связанная с отсутствием финансовой дисциплины, сильнее всего ударила по тем, у кого было меньше денег, усиливая экономическое неравенство.

Однако есть мнение, что прекращение использования золотого стандарта стало ключевым к созданию более подвижной мировой экономики. По этому мнению, государственное влияние не утратило своего значения, но преобразовалось благодаря новым методам денежно-кредитной политики. Такое изменение позволило строить более адаптивную финансовую систему, давая правительствам больше инструментов для ответа на экономические вызовы и стимулирование роста.

Кроме того, можно говорить о том, что такой шаг расширил возможности для экономической активности и богатства благодаря увеличенному кредитованию и растущим финансовым рынкам.

Что отличает бартер от денежной системы?

Бартер — это метод, при котором товары и услуги обмениваются прямо на другие товары и услуги без промежуточного использования денег. Главным недостатком бартера является отсутствие унифицированного мерила стоимости и проблемы с нахождением соответствующего обмена. В денежной системе, в свою очередь, валюта выполняет функцию посредника в обмене и стандарта стоимости, что упрощает процесс сделок.

Бартер был первоначальной (децентрализованной) формой обмена, в то время как валютная система представляет собой централизованный способ, с использованием денег как обменного агента. В основе обеих систем лежит социальное доверие и признание участниками рынка.

В рамках бартера товары и услуги менялись непосредственно, без денег или централизованного агента. Люди меняли то, что у них было в избытке, на то, что им нужно или хотелось. Такой метод был типичен для древних обществ до прихода валюты.

Сегодняшняя денежная система предоставляет универсальное мерило стоимости, упрощая торговлю. В бартере такой стандарт отсутствовал, что создавало проблемы при сложных обменах. В то время как бартер был естественным продуктом человеческого общества, современная денежная система также связана с централизованными политическими структурами. Так, государственные органы решили отказаться от золотого стандарта в пользу современных методов денежной политики.

Денежная система с ее централизованными чертами сталкивается с рядом уязвимостей. В частности, она опирается на центральную учетную запись, подверженную контролю и ограничивающую анонимность транзакций (если речь не идет о наличных).

Возникающая криптовалюта представляет собой новый этап в развитии денежных средств, обладая превосходством перед бартером и традиционными деньгами. Бартерные сделки зависели от взаимной нуждаемости сторон. Традиционная денежная система же базируется на доверии к стоимости денежной единицы, несмотря на угрозу инфляции и потерю доверия к государственным институтам и банкам, которые контролируют систему.

В отличие от них, криптовалюты предоставляют возможность для быстрых, децентрализованных транзакций без необходимости доверия, при этом обладая улучшенной безопасностью и приватностью.

Каково воздействие денежно-кредитной политики на инфляцию?

Денежно-кредитная политика определяется действиями центрального банка в отношении денежного предложения и процентных ставок с целью выполнения экономических задач. Установление низких ставок центральным банком может увеличить доступность денег для займов, что, в свою очередь, может вызвать инфляционные тенденции в отношении зарплат и потребительских цен или наоборот. В настоящее время центральные банки разработали новые методы денежно-кредитной регулировки, включая оптовые и розничные рефинансирования.

Как определить характер криптовалюты: инфляционный или дефляционный

Криптовалюты представляют собой сравнительно новый денежный инструмент, их характер может быть как инфляционным, так и дефляционным, в зависимости от принятой денежной политики и архитектуры. Для классификации криптовалюты рекомендуется внимательно рассмотреть изменение ее объема, движущие силы спроса, особенности применения и способность сохранять свою стоимость.

Основные механизмы и изменения в объеме инфляционных и дефляционных монет напрямую влияют на их практичность и ценность. Если объем криптовалюты заранее ограничен, то обычно она считается дефляционной: ее стоимость со временем будет возрастать при росте спроса.

Дефляционные монеты способствуют сохранению средств и уменьшению потребительских расходов, что в итоге ведет к возросшему спросу на них как на инструмент сохранения стоимости. Таким образом, их покупательная способность усиливается со временем. Более того, уменьшающийся объем таких монет обеспечивает защиту от инфляционных рисков, вызванных внешними обстоятельствами, например, госполитикой или экономическими потрясениями.

В отличие от этого, если объем криптовалюты меняется, то ее характер может быть как инфляционным, так и дефляционным, в зависимости от темпов выпуска новых монет и других аспектов. Инфляционные монеты поощряют расходы и уменьшают тенденцию к накоплению. Эти характеристики делают такие монеты привлекательными как средство обмена, усиливая их ликвидность.

Примечательно, что инфляционные токены обладают гибкостью, позволяя корректировать их инфляционные ставки в зависимости от интересов компании, будь то выпуск новых токенов или другие аспекты, учтенные в экономической модели компании.

Также стоит подчеркнуть, что определение криптовалюты как инфляционной или дефляционной может зависеть от различных интерпретаций. В случае BTC, например, его восприятие как инфляционной или дефляционной валюты зависит от множества аспектов. Рост предложения BTC связан с постоянной добычей новых монет, но меры, такие как халвинг, со временем уменьшают этот инфляционный воздействие. Аналогичная ситуация наблюдается и с альткоинами, вроде Ether (ETH).

Каков следующий этап эволюции денег?

Мы находимся в периоде, когда новые технологии меняют традиционное представление о деньгах. С появлением криптовалют и крипто-кошельков денежные системы преобразуются, становясь более децентрализованными, электронными и доступными. Однако государства также активно участвуют в формировании будущего финансов, что может означать попытки усилить централизованный контроль и установить строгие правила в обращении с деньгами.

История денег насчитывает множество стадий, от бартерных сделок до современных электронных валют. Большинство современных валют не связано с конкретным материальным активом. Они основаны на способности государства управлять своей экономикой и регулировать инфляцию через фиатные средства. Сегодняшняя стоимость фиатных денег основана на доверии к органам, выпускающим их.

С момента отказа от золотого стандарта стало очевидно, что стоимость и устойчивость фиатных средств могут подвергаться инфляционным рискам и другим проблемам, вроде нерегулированной монетарной политики, ошибочного управления и ухудшения институтов. Вероятно, государственные структуры и центральные банки будут активно участвовать в денежной системе.

Денежные системы будут продолжать преобразовываться, приобретая цифровой характер с появлением новых платежных методов, таких как криптовалюты. Вероятно, использование наличных уменьшится, поскольку многие нации движутся в сторону безналичных операций, с участием центральных банков или без них. Переход к цифровым валютам повлияет на приватность, безопасность и экономическое равенство.

Для защиты интересов населения могут быть введены новые регулятивные меры или даже заменена существующая денежная система. Остается открытым вопросом, приведет ли сочетание криптовалют, Web3 и DeFi к отделению финансов от государственного контроля. Возможно, это позволит создать действительно децентрализованную и открытую экономическую систему.