Взаимодействие майнинг-пулов с налоговыми системами разных стран.

Взаимодействие майнинг-пулов с налоговыми системами разных стран представляет собой сложную и важную задачу. Криптовалютная индустрия стремительно развивается, и правительственные органы по всему миру адаптируют свои налоговые законодательства для регулирования этого сектора. Для операторов майнинг-пулов и участников крайне важно понимать налоговые обязательства и стратегии, которые помогут им соблюдать местное законодательство и минимизировать налоговые риски. Рассмотрим, как майнинг-пулы взаимодействуют с налоговыми системами в разных странах и какие факторы влияют на их налоговые обязательства.

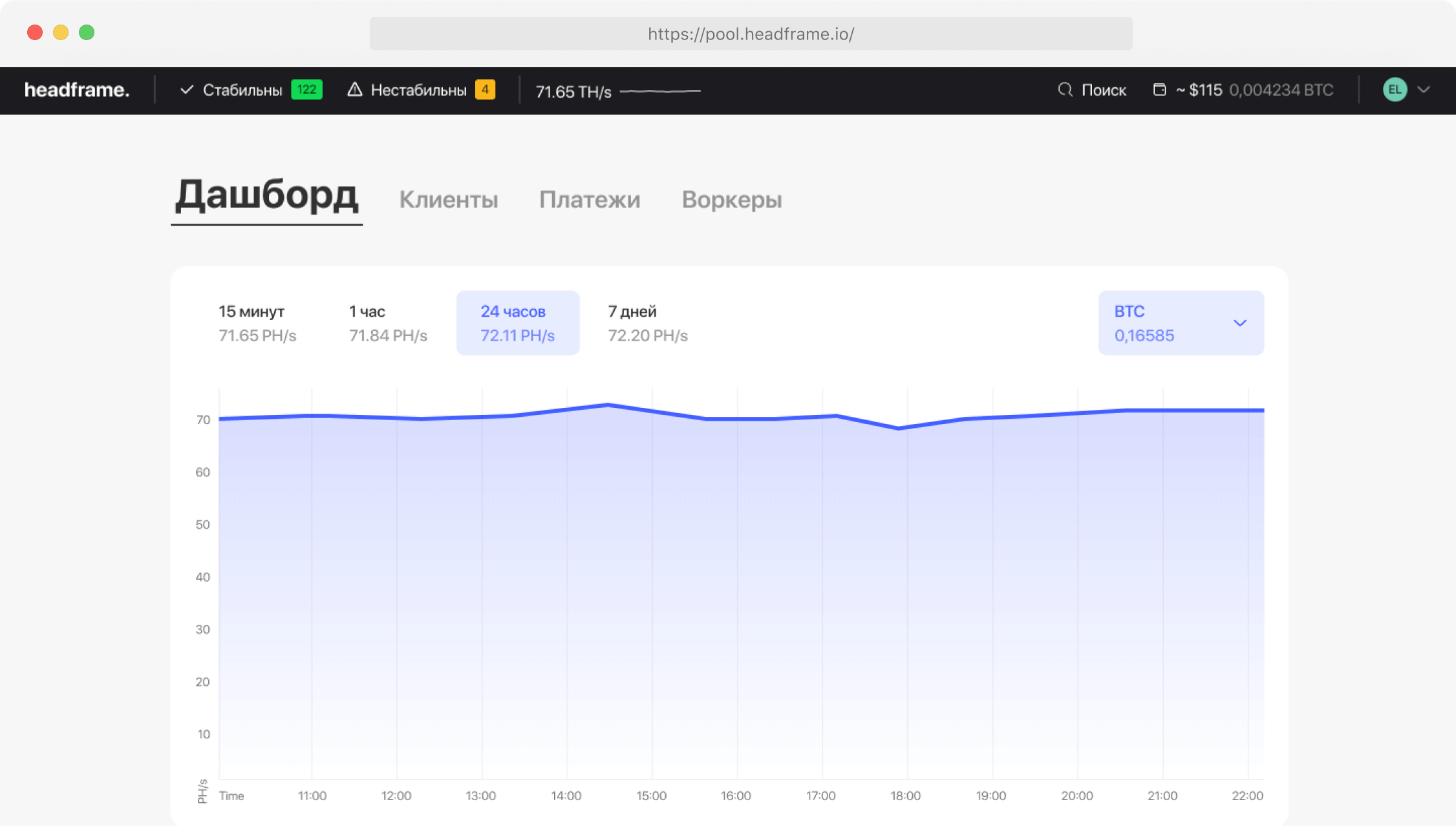

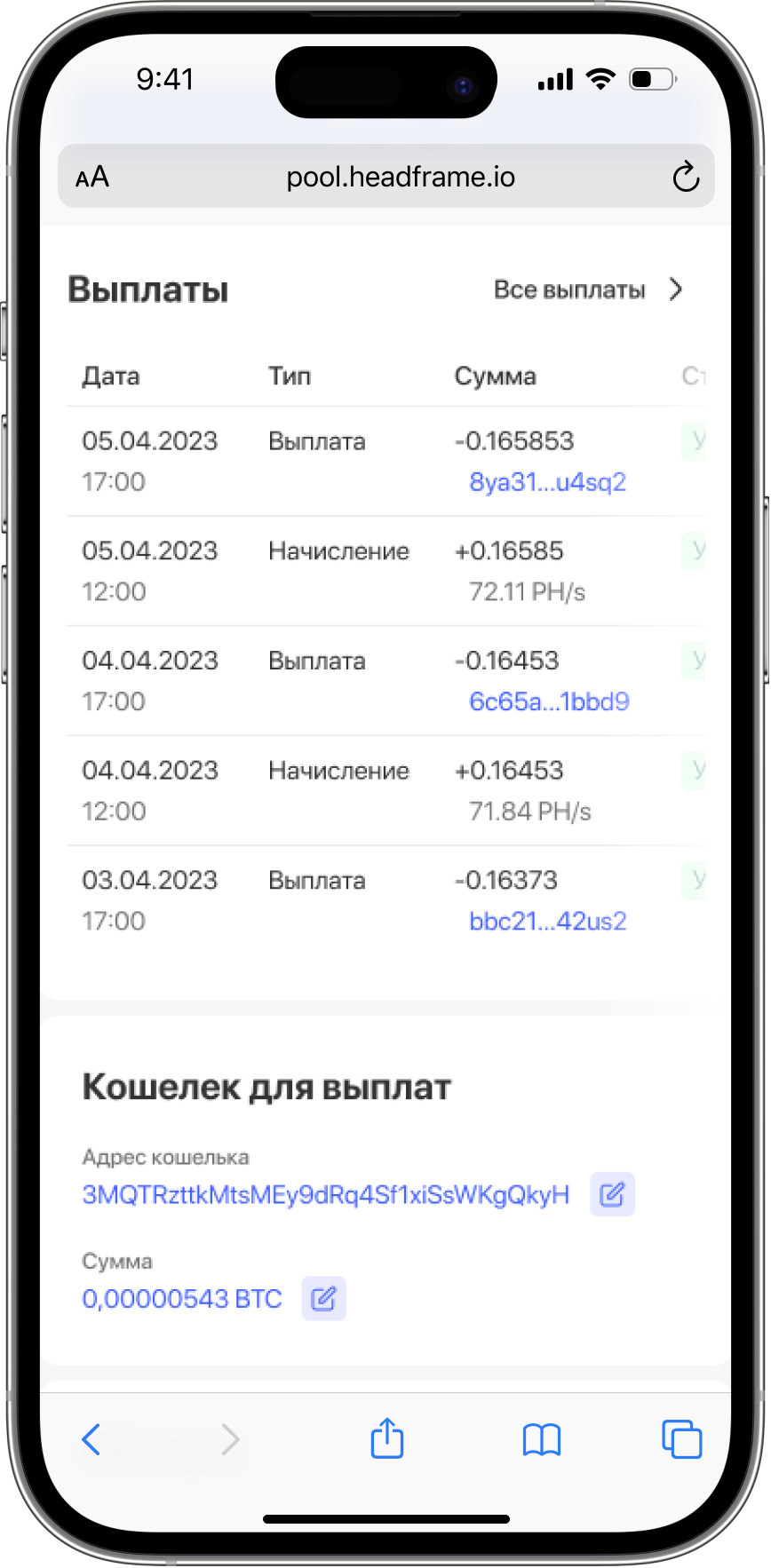

Зарабатывайте больше с Headframe

Присоединяйтесь к майнинг- пулу и получите лучшую доходность в майнинге. Уже более 10,000 майнеров доверяют Headframe

Первый аспект, который необходимо учитывать, — это различия в налоговых режимах для криптовалют в разных странах. В некоторых юрисдикциях криптовалюты рассматриваются как имущество, в других — как валюта или финансовый инструмент. Эти различия влияют на налоговые обязательства майнинг-пулов и участников, поскольку налоговые ставки и правила налогообложения могут значительно варьироваться. Например, в США криптовалюты рассматриваются как имущество, и майнеры обязаны уплачивать налоги на прирост капитала при продаже или обмене криптовалют. В Германии, напротив, криптовалюты, удерживаемые более года, освобождаются от налога на прирост капитала.

Второй важный аспект — это определение налоговой базы для майнеров и операторов майнинг-пулов. Налоговые органы разных стран могут по-разному интерпретировать доходы от майнинга. В некоторых случаях доходы от майнинга могут рассматриваться как доходы от предпринимательской деятельности, что требует уплаты налога на прибыль. В других случаях доходы могут рассматриваться как личные доходы, облагаемые подоходным налогом. Важно учитывать, что налоговые обязательства могут зависеть от структуры пула, статуса участников и способа распределения наград.

Налоговые системы также предъявляют требования к отчетности и документообороту. Майнинг-пулы и их участники должны вести точный учет всех операций, включая получение и распределение наград, затраты на оборудование и электроэнергию, а также любые другие связанные расходы. Ведение точной документации помогает избежать налоговых споров и санкций со стороны налоговых органов. Некоторые страны требуют предоставления регулярных отчетов о доходах и расходах, что может потребовать дополнительных административных ресурсов.

Одним из ключевых вызовов для майнинг-пулов является соблюдение международных налоговых соглашений и правил трансграничного налогообложения. Майнинг-пулы могут включать участников из разных стран, что создает сложные налоговые ситуации. Например, участники пула могут быть обязаны уплачивать налоги как в своей стране проживания, так и в стране, где зарегистрирован пул. Для минимизации налоговых рисков и избежания двойного налогообложения необходимо разрабатывать стратегии, учитывающие международные налоговые соглашения и правила трансграничного налогообложения.

Важно также учитывать изменения в налоговом законодательстве, которые могут происходить в разных странах. Правительства регулярно пересматривают свои налоговые правила и адаптируют их к изменяющейся криптовалютной индустрии. Это требует от операторов майнинг-пулов и участников постоянного мониторинга изменений и адаптации своих налоговых стратегий. Введение новых налогов, изменение налоговых ставок или введение новых требований к отчетности могут существенно повлиять на налоговые обязательства и стратегию майнинг-пулов.

Эффективное налоговое планирование играет ключевую роль в минимизации налоговых рисков и оптимизации налоговых обязательств. Это включает выбор наиболее благоприятных юрисдикций для регистрации пула, использование налоговых льгот и вычетов, а также разработку структур, позволяющих минимизировать налоговые обязательства. Важно учитывать, что налоговое планирование должно быть законным и соответствовать всем применимым нормам и правилам. Использование агрессивных налоговых стратегий может привести к налоговым спорам и санкциям.

Регулирование криптовалют и майнинга также оказывает значительное влияние на налоговые обязательства майнинг-пулов. Законы и правила, регулирующие криптовалюты, могут включать требования к регистрации, лицензированию и отчетности, что создает дополнительные налоговые обязательства. Например, в некоторых странах майнинг-криптовалют требует получения лицензии, что связано с уплатой лицензионных сборов и выполнением дополнительных требований к отчетности. Соблюдение всех регулятивных требований помогает избежать штрафов и санкций, а также укрепить доверие участников и инвесторов.

Взаимодействие с налоговыми органами играет важную роль в соблюдении налоговых обязательств и разрешении налоговых споров. Майнинг-пулы и их участники должны быть готовы к взаимодействию с налоговыми органами, предоставлению необходимой документации и объяснению своих налоговых позиций. Это требует знаний и опыта в области налогового законодательства и учета, а также готовности к сотрудничеству с налоговыми консультантами и юристами.

Понимание налоговых обязательств и эффективное налоговое планирование помогают майнинг-пулам и их участникам минимизировать налоговые риски и оптимизировать налоговые обязательства. Это требует комплексного подхода, включающего анализ налогового законодательства разных стран, учет международных налоговых соглашений, мониторинг изменений в налоговом законодательстве и разработку стратегий налогового планирования. Соблюдение всех налоговых норм и правил помогает избежать налоговых споров и санкций, а также укрепить доверие участников и инвесторов.

Таким образом, взаимодействие майнинг-пулов с налоговыми системами разных стран требует тщательного анализа и планирования. Налоговые обязательства майнинг-пулов зависят от множества факторов, включая налоговые режимы разных стран, требования к отчетности и документообороту, международные налоговые соглашения и правила трансграничного налогообложения. Эффективное налоговое планирование и соблюдение всех налоговых норм и правил помогают минимизировать налоговые риски и оптимизировать налоговые обязательства. Внимание к деталям, готовность к адаптации и сотрудничество с налоговыми консультантами и юристами помогают майнинг-пулам успешно взаимодействовать с налоговыми системами разных стран и обеспечивать стабильное развитие в криптовалютной индустрии.